2023年初以来,上证指数已上涨7.2%,收盘价站上3300点。

许多人此时陷入了“选择困难症”:犹豫是否可以加仓,又担心未来走势。明白追涨杀跌不可取,又不知如何判断合适的布局时间?

今天带来以下9张干货统计图,希望为你的投资带来一些启发。

何时布局?可关注“股债利差”

做基金投资,都希望避免“追涨杀跌”。分析起来,实际上往往包括了“低点时买太少或不买”、“高点时买太多”的操作。那么,怎样判断更优的布局时间呢?

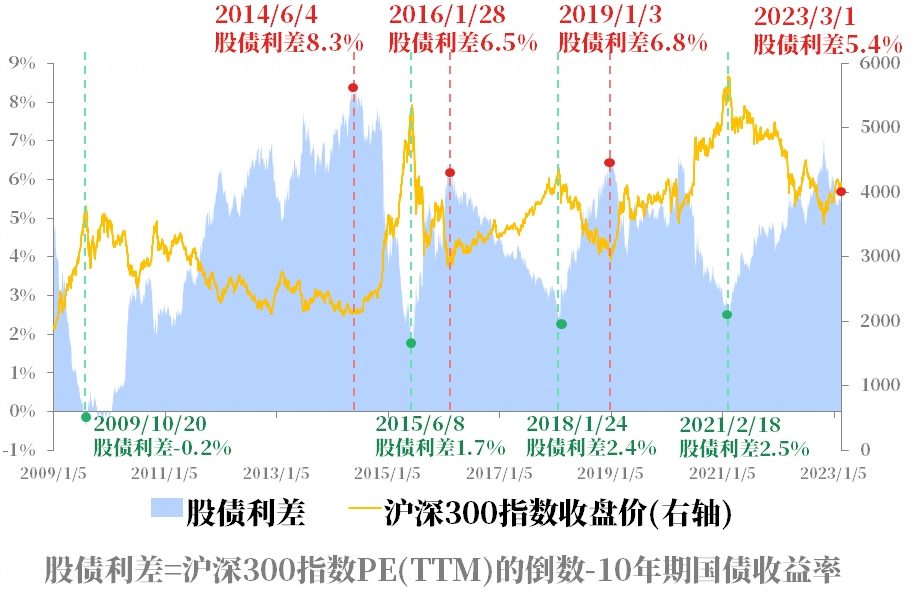

一个方法是,可关注“股债利差”指标,它可用来判断股市与债市之间的配置价值。

下图可见,股债利差较高时,或可考虑更多配置股市资产。例如从后视镜来看,2014年6月、2016年1月、2019年1月等或是较优的长线布局起点。截至2023年3月1日,股债利差为5.4%,处于近15年来按交易日从高到低排列的前34%区间。

图1:股债利差较高区间更宜布局

何时布局?可关注“基金月均发行份额”

基金投资,不要在顶峰慕名而来,也不要在低谷转身而去。业内常言道:基金好做不好发、好发不好做。意味着在基金发行较冷的时期,建仓的性价比往往更高。

如下图,统计新成立的股票型基金及混合型基金,如果在当月平均发行份额小于10亿份的月底买入,并持有1年、3年、5年,收益率均值相应地高于在发行较热时入场的计算结果。2023年2月的平均发行份额约7.1亿份,处于2013年来按月从低到高排列的前36%区间。

图2:基金月均发行份额较低区间更宜布局

历史低点是绝对的布局区间是相对的

值得注意的是,不应奢求预判“绝对低点”。更具“布局性价比”的时间是区间,而非时点,也不代表布局后短期内一定会有上涨。

不预判“绝对低点”,有两个原因:其一是做不到,极少有人能做到准确择时,这就像在市场中精准地接住飞刀一样难。其二,投资总是需要面向未来,不能总是“紧盯后视镜”。

更可行的布局方式是要判断出“模糊的正确”,这往往胜于精确的错误。

图3:布局区间需要“模糊的正确”

投资大前提:偏股基金长期实力

基金投资,长期需要信心,短期更需耐心。

下图展示了约十九年的指数走势,可以看到,美国标普500指数与沪深300指数增长率相近,但同期万得偏股混合型基金指数增长了952.5%。同时也要看到,权益市场总在震荡中上行,而非直线向上。

图4:近19年指数走势图

历史上的今天:上证指数3300点附近

2009年以来,上证综指多次穿梭于3300点附近。下图选取具有阶段代表性的A、B、C、D四个指数在3300点附近的时间点,对比同期主动权益基金的回报表现。

2009/7/22至2023/3/1,上证综指处于3300点附近,涨幅约3.1%;同期中证偏股基金指数收益率为101.6%。

图5:上证指数3300点附近,见证时间的玫瑰

炒股不如买基金:增长率中位数对比

收益率的中位数可以体现中间水平。下图可见,统计各只偏股混合型基金增长率每年的中位数,往往优于A股个股增长率中位数、沪深300指数当年增长率;十年下来,以历年中位数计算的累计收益率达210%,远超后两者。

图6:增长率中位数对比

用80%的时间等待 20%的时间力争收获

布局之后不惧等待,才是优秀心态。

下图可见,市场上涨的“牛市”时间往往较短,也不易捕捉。相反,市场的震荡与波动才是常态。所以不妨试试用不着急的钱,做一次不着急的投资。

图7:投资要耐得住寂寞、守得住繁华

避开下跌另一面是错过上涨

投资布局之后,保持在场重要吗?为什么频繁“择时”不可取?以下2张图有助于说明问题:

我们先看看“避开下跌”的结果:假设你能在近5年精准避开跌幅最大的10个交易日,以万得偏股混合型基金指数计算,累计收益率将从53.2 %提升到144.7%。

图8:避开跌幅最大的10天

但如果择时错误,结果如何?下图统计显示,如果仅仅错过了近5年涨幅最大的10天,结果会让收益率从53.2%降至8.2%。

图9:错过涨幅最大的10天

如果择时没把握,简单地“保持在场”,是更重要、也更容易做到的事。过于曲折可能把路走得更远。

正如查理芒格曾做过的比喻:“生活就是一连串的‘机会成本’,你要与你能较易找到的最好的人结婚。投资与此何其相似。”聪明的投资,需要时机、需要信心,更需要耐心。

相关文章

相关文章

热门排行

热门排行

车友推荐

车友推荐